Days Sales Outstanding adalah teknik yang mungkin bisa mengatasi permasalahan keuangan pada perusahaan. Perkiraan dari perhitungan yang dihasilkan membantu perusahaan untuk mengumpulkan piutang dalam waktu cepat. Arus kas untuk bisnis akan selalu terjaga.

Apalagi persoalan kas jadi yang utama di perusahaan. Ketika arus masuk lebih lambat dibandingkan yang keluar, maka bisnis menjadi sulit berkembang. Piutang yang tidak kunjung menjadi uang tunai menjadi permasalahan yang mempengaruhi usaha.

Dengan bantuan DSO, dapat dikira-kirakan berapa lama semua piutang bisa dikumpulkan. Untuk itulah, ketahui cara menghitungnya dan apa pentingnya bagi bisnis. Inilah penjelasan lengkapnya:

Apa Itu Days Sales Outstanding dalam Bisnis?

Secara harfiah, billing system adalah suatu sistem atau mekanisme yang dapat mencatat setiap transaksi. Sistem ini, sebenarnya sudah diterapkan sejak lama oleh berbagai macam kebutuhan. Penerapan billing system dapat dilihat pada warnet, hotel, dan usaha dengan model pembayaran per jam lainnya.

Secara umum DSO dalam bisnis memang berhubungan dengan dua hal. Pertama yaitu berkaitan pada pendapatan. Selain itu, menunjukkan peluang perusahaan dalam mengalokasikan uang untuk diinvestasikan ke bisnis.

Jangka waktu yang digunakan untuk menghitung DSO beragam, sesuai dengan kebijakan perusahaan. Ada yang melakukannya setiap bulan atau tiga bulan sekali. Bahkan ada yang memperkirakan penerimaan piutang usaha secara tahunan.

Hasil dari pengukuran tersebut menjadi indikasi bagaimana cara perusahaan dalam mengelola piutang usaha. Melalui DSO, bisa dibuat kebijakan bagaimana seharusnya piutang ditagih dari pelanggan. Sebab pembayaran yang belum diselesaikan itu mempengaruhi operasional perusahaan.

Jika nilai penghitungan tinggi, itu artinya uang yang tertahan di klien masih besar. Bahkan mungkin saja ada risiko gagal bayar. Akibatnya, piutang semakin lama dibayarkan oleh pelanggan.

Apa akibatnya setelahnya? Tentunya penerimaan kas yang masuk sedikit. Hal tersebut berdampak pada likuiditas. Perusahaan terkendala membayar hutang jangka pendek maupun biaya operasional lainnya. Jika hasil DSO rendah, berarti perlu beberapa hari saja untuk mengumpulkan piutang.

Cara Menghitung Days Sales Outstanding

Sebenarnya mengukur DSO itu cukup mudah. Hanya saja pahami dulu komponen apa yang wajib dimasukkan dalam penghitungan. Dua faktor yang mempengaruhi hasil hitungan adalah total piutang dan penjualan kredit.

Jumlah piutang merupakan nominal uang yang wajib dibayarkan oleh klien kepada perusahaan. Nilainya dapat dilihat pada neraca, tepatnya di aset lancar. Jadi, untuk tahu totalnya bisa di cek terlebih dahulu.

Sedangkan penjualan kredit adalah pembelian yang dilakukan pelanggan, tapi belum melakukan pembayaran tunai. Beberapa analis berbeda resource, untuk mengecek penjualan kredit. Ada yang menggunakan alternatif laporan Laba Rugi, yakni pada penjualan atau pendapatan.

Penjualan kredit juga dapat dihitung dengan melihat total penjualan terlebih dahulu yang terjadi pada periode tertentu. Kemudian dikurangi dengan penjualan tunai, penyesuaian, serta pengembalian. Jika informasi sudah terkumpul, ikuti rumus menghitung DSO berikut:

DSO = Keseluruhan Piutang/Penjualan Kredit × Total Hari di Satu Periode

Jadi dari rumus tersebut, piutang yang masih tertahan di pelanggan harus dibagi dengan nominal penjualan kredit. Setelah itu, dapat dikalikan dengan jumlah hari. Kalau periodenya bulanan, dikalikan 30. Sedangkan untuk satu tahun diganti 365.

Untuk periode tahunan, ada juga analis yang tidak menggunakan 365 hari, melainkan 360. Ada pula yang memasukkan total hari operasional dari usaha secara normal selama satu tahun. Pada akhirnya, tergantung pada kebijakan perusahaan.

Contoh Kasus

Setelah tahu rumusnya, sekarang akan diberikan Days Sales Outstanding example. Penghitungannya dibedakan dengan periode yang digunakan. Ada yang memakai periode bulanan dan tahunan. Inilah contoh kasus yang umum terjadi di perusahaan:

1. Contoh Kasus Untuk Periode Bulanan

Kasus pertama misalkan dialami oleh PT ABC. Pada periode Agustus 2022, perusahaan tersebut memiliki pendapatan atas penjualan sebesar Rp100 juta. Jumlah yang sudah dibayarkan Rp60 juta, sedangkan penjualan kreditnya Rp40 juta.

Tapi pada penjualan kredit tersebut masih ada piutang yang terikat di pelanggan sebesar Rp20 juta. Maka cara menghitung DSO dengan rumus yang sudah diuraikan adalah:

DSO = 20.000.000/40.000.000 × 30 = 15 hari

Melalui hitungan tersebut, bisa diketahui kalau PT ABC memerlukan 15 hari untuk mengumpulkan seluruh piutang. Angka tersebut, diklaim termasuk rendah. Karena oleh anggapan umum DSO tinggi, jika melebihi angka 45.

Tapi hasil tersebut tidak dapat disamaratakan. Penghitungan bergantung pada jenis usaha yang dijalankan. Beda bidang industrinya, berbeda pula rata-rata nilai DSO.

Lalu kenapa penjualan tunai atau yang sudah dibayar pelanggan tidak disertakan? Sebab komponen tersebut dikatakan sebagai DSO nol. Tidak ada waktu penantian dari tanggal penjualan sampai kas perusahaan diterima. Jadi, tidak mempengaruhi hitungan.

2. Contoh Kasus Untuk Periode Tahunan

Contoh penghitungan Days Sales Outstanding ini Accounts Receivable selanjutnya adalah menggunakan periode tahunan. Sesuai instruksi, jumlah harinya menyesuaikan periode yang dipakai. Bisa mengalikan rumus dengan 365 hari.

Misalkan periode 2022 PT DEF membukukan keuangan atas penjualan dengan nominal Rp10 miliar. Dari penjualan tersebut, yang tunai Rp7 miliar dan kreditnya Rp3 miliar. Kemudian masih ada saldo piutang sebesar Rp500 juta. Inilah hasilnya:

DSO = 500.000.000/3.000.000.000 × 365 = 60,8 atau 61 hari

Melalui hasil tersebut, bisa dilihat bahwa untuk mendapatkan semua piutang dari pelanggan perusahaan memerlukan waktu 61 hari. Angka tersebut dianggap kurang baik, karena waktu yang dibutuhkan lama. Apalagi anggapan DSO rendah nilainya 45.

Apa Indikasi DSO Tinggi Atau Rendah?

Angka DSO yang tinggi itu bisa menjadi tanda bahwa bisnis sedang berada dalam masa sulit. Karena perusahaan tersebut perlu waktu yang lebih lama untuk mendapatkan seluruh piutang. Meski juga tergantung pada jenis usaha dan struktur keuangan perusahaan.

Bagi perusahaan yang kapitalisasinya tinggi mungkin hasil DSO tidak terlalu menjadi masalah. Hanya saja bagi bisnis kecil dianggap memprihatinkan. Sebab piutang diandalkan untuk membayar operasional. Jika DSO tinggi, sulit memperoleh uang untuk membiayainya.

Angka yang tinggi juga mempengaruhi likuiditas. Mungkin saja ada permasalahan lain di perusahaan. Indikasi lain dari DSO tinggi adalah:

- Sistem pelayanan perusahaan tidak sesuai dengan keinginan pelanggan.

- Tim manajemen tidak menagih piutang secara efisien.

- Prosedur penagihan piutang kurang jelas.

Sedangkan DSO rendah, menandakan jika perusahaan mampu mendapatkan piutang dari pelanggan dalam waktu cepat. Likuiditas pun turut terjaga. Nilai tersebut, diindikasikan dengan sistem dan manajemen di perusahaan yang tidak mengalami masalah.

Mengapa DSO Penting bagi Perusahaan?

DSO Days Sales Outstanding itu penting untuk bisnis. Meski hanya berupa perkiraan, tapi bisa mendapatkan gambaran kapan penjualan kredit itu dapat diubah jadi uang tunai. Jika kolektibilitas kredit cepat, maka flow cash akan tetap terjaga.

Perhitungan DSO itu penting dilakukan oleh perusahaan. Manfaat-manfaat dari mencari DSO adalah:

- Membantu mengukur efisiensi perusahaan dalam menagih piutang dari klien.

- Sebagai indikator kualitas arus kas perusahaan.

- Alat untuk membandingkan performa perusahaan dengan kinerja bisnis lain yang berada dalam bidang industri sama.

- Mengidentifikasi kenaikan DSO. Jika angkanya meningkat secara konstan dan tidak sesuai patokan perusahaan, artinya terdapat masalah bisnis.

- Memberikan gambaran mengenai kinerja perusahaan secara menyeluruh.

Demikian penjelasan tentang Days Sales Outstanding dan cara menghitungnya. Hasil yang tinggi harus diturunkan agar kondisi keuangan tidak terganggu. Karena dengan begitu, bisa mendapatkan piutang secara cepat dari pelanggan.

Kurangi DSO Bersama Peakflo

Mengurangi DSO dengan Peakflo bisa menjadi cara yang bagus bagi bisnis untuk meningkatkan arus kas mereka dan mengurangi jumlah uang yang terikat dalam faktur yang belum dibayar. Peakflo adalah solusi piutang otomatis yang membantu bisnis menghasilkan pengingat pembayaran, mengotomatiskan proses penagihan faktur, dan memfasilitasi pembayaran dari pelanggan. Hal ini bisa dibuktikan dengan case study Janio yang berhasil mengurangi DSO lebih dari 1.000 pelanggan menjadi 40 hari bersama Peakflo.

Berikut beberapa fitur unggulan Peakflo yang terbukti dapat mengurangi DSO:

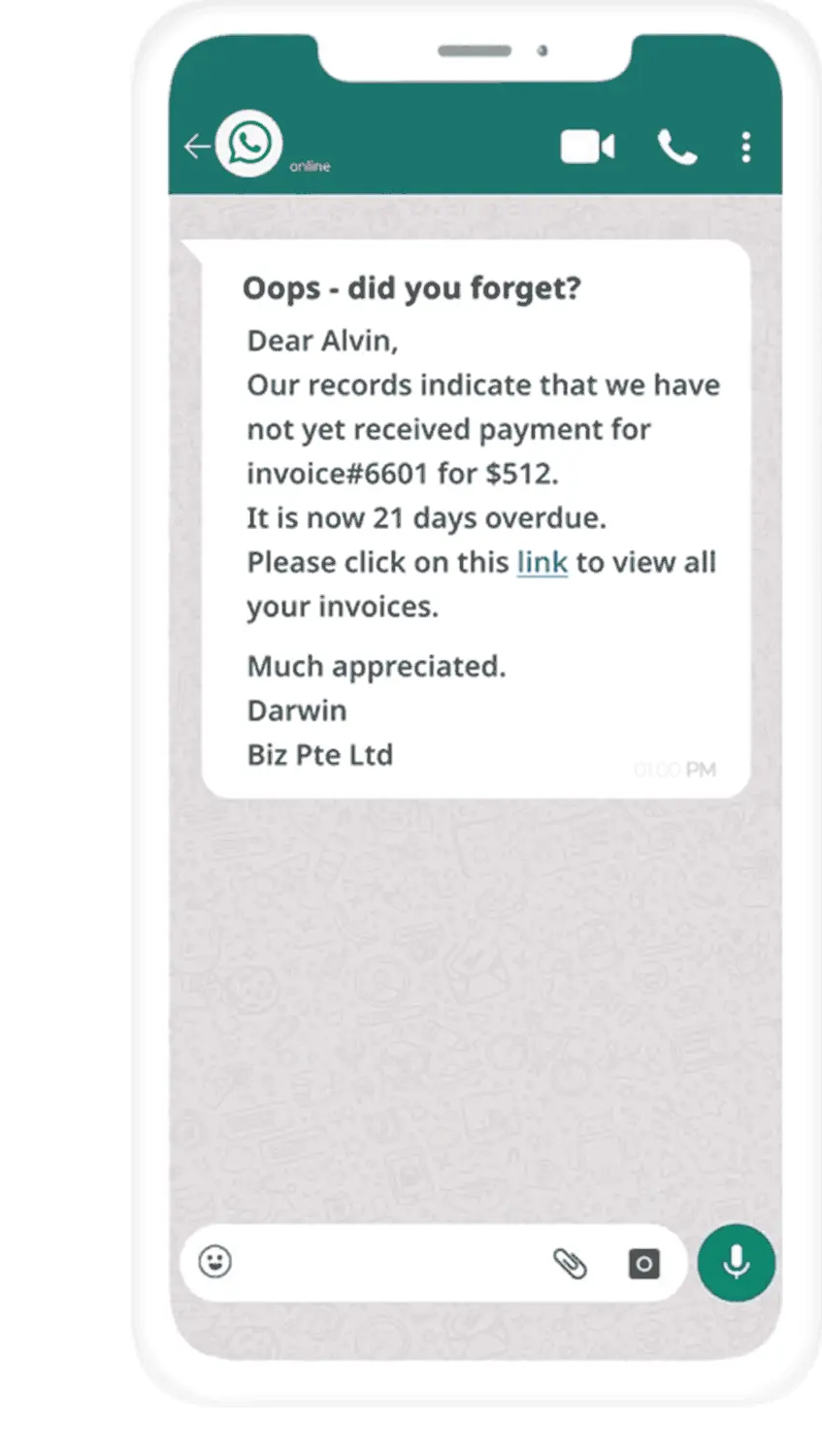

- Kirim pengingat multi-channel (WhatsApp, email, dan lainnya) kepada pelanggan sebelum, saat, atau setelah faktur mereka jatuh tempo menyesuaikan matriks eskalasi.

- Akses timeline pelanggan dengan jejak audit yang merekam komunikasi 2 arah antara bisnis dengan klien untuk menagih faktur yang belum dibayar lebih cepat dan meningkatkan produktivitas dalam proses penagihan piutang.

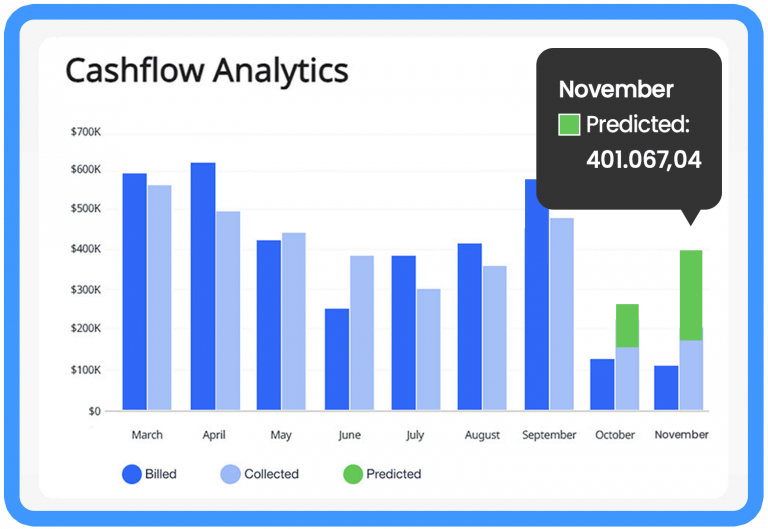

- Pelacakan status faktur piutang secara terperinci dan identifikasi faktur yang akan jatuh tempo serta perilaku pembayaran pelanggan dengan teknologi AI (Artificial Intelligence) prediktif.

![]()

- Melacak faktur piutang juga menjadi lebih mudah karena Pickupp dapat melacak gambaran besar status semua faktur piutang melalui laporan pelacakan status faktur dari Peakflo. Dengan AI prediktif Peakflo, Pickupp berhasil mengidentifikasi faktur yang akan jatuh tempo

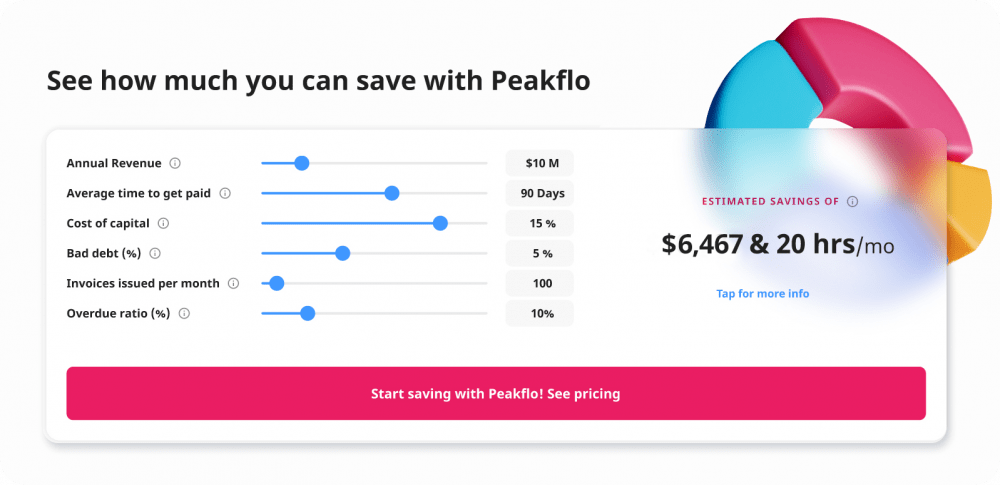

Bagaimana, tertarik untuk mencoba Peakflo, automasi piutang dagang yang canggih untuk mengurangi DSO Anda? Cari tahu seberapa banyak bisnis Anda dapat menghemat dengan Peakflo. Jadwalkan konsultasi gratis dengan konsultan finansial kami, gratis, dimanapun, kapanpun.